时间: 2018-12-27 11:00 浏览次数:187 来源:未知

“2018金融科技发展论坛暨第三届中国金融科技创新大会”定于10月12日—13日在北京万寿宾馆召开。论坛以“新科技·新金融·新动能——推动金融科技发展,助力实体经济腾飞”为主题,届时将邀请国内外知名专家学者、金融机构负责人、金融科技企业家等嘉宾到会发表主题演讲,并于现场发布《中国金融科技发展概览》。本次论坛开展的“2018中国金融科技创新榜”案例征集活动,收到了来自金融机构和金融科技服务商提交的109个案例。

中国金融科技创新大会已成功举办两届,大会立足国内,放眼全球,聚集行业热点,已成为金融科技业界理论研究、趋势探讨、案例推介、成果分享、应用指导和业务对接的交流平台,对于推动我国金融科技的理论研究和业务创新有着积极意义。

以下为成都农商银行参评案例展示:

一、引言

近年来,金融发展迅速,农村银行业金融机构资产规模急剧增长,金融服务覆盖率、可得性、满意度不断提高。但是,传统的银行风控模式日益难以适应农村金融场景地域广、规模散、弱征信、多样化等特点。另一方面,大数据、云计算、机器学习、生物识别等金融科技的快速发展,为解决农村金融风控面临的挑战提供了新的思路和途径。成都农商银行积极探索“风控+科技”的深度融合,采用大数据驱动风控模式,在切实保障客户账户、资金和交易安全等方面取得了较好的应用成效。

二、传统风控模式面临的挑战

传统风险管理模式相对较为粗放,精细化和专业化能力不足,在应对金融场景时面临诸多挑战:一是缺乏适应本行业务特点的风险量化评估模型,风险管理的主观性、随意性较强,规范性、标准化程度不高,导致风险发现不准确不充分。二是风险数据来源单一,主要使用行内数据,且不同系统之间的数据并未完全打通,难以客观真实全面地反应欺诈风险状况。三是缺乏自动化工具支持,依靠人工开展客户风险甄别和维系管理,面对大量小额金融需求,风险管控效率低、成本高、效果差。四是偏重于事后管理,缺乏事前预警和事中介入的有效途径,风险管控前瞻性和预见性不足。

传统风控模式的种种局限,制约着银行业服务的纵深发展和“支农支小”应有作用的充分发挥。农村银行业金融机构迫切需要创新风控模式,增强风险管理的高效性、准确性和前瞻性,主动适应农村金融业务场景的挑战。

三、大数据驱动风控模式探索

在 “大力推进新技术与金融及实体经济的融合发展,以金融科技水平提升服务供给侧改革、小微、‘三农’和实体经济”的战略导向下,成都农商银行积极探索构建大数据驱动风控模式,建设企业级大数据风控平台,并基于平台锻造多个金融业务场景相适应的核心风控能力,实现了“科技+风控”深度融合的农村金融风控解决方案。

(一)企业级大数据风控平台

企业级大数据风控平台旨在建立一套符合金融业务长期发展战略、统一高效的风险监控与管理的基础平台。该平台融合内部业务数据和外部风险数据资源,采用大数据极速流处理、双模型风控引擎、企业级可信任环境等创新技术,提供海量大数据的实时计算和实时分析能力,提供风险的实时决策和实时处置能力。

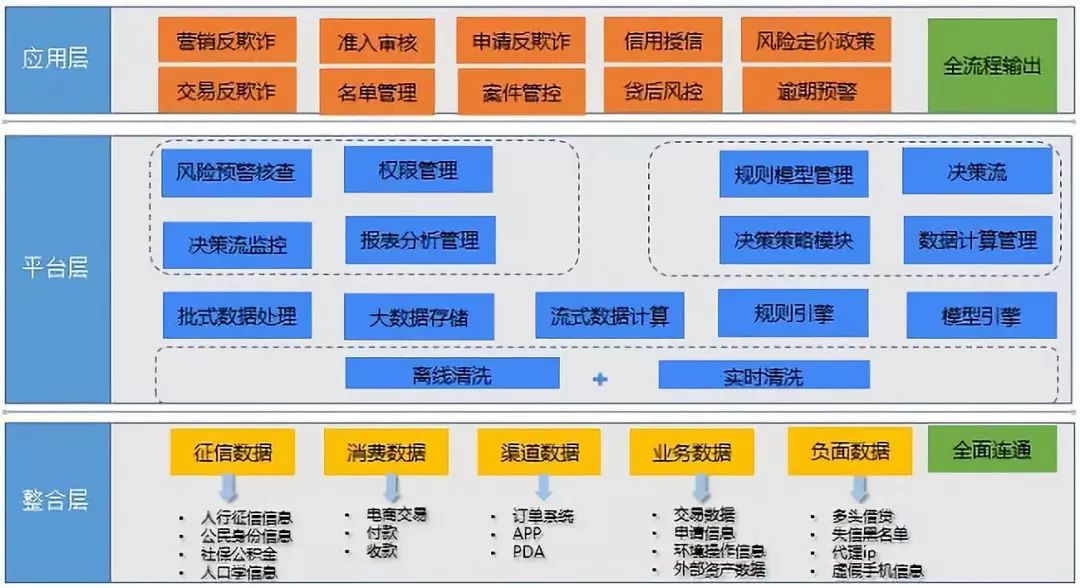

图1:大数据风控平台架构

大数据风控平台的极速数据流处理引擎基于复杂事件处理(Complex Event Processing)的设计理念,支持对海量历史数据进行高性能分析,对高并发流数据进行极速处理,对大数据集进行实时复杂的数学计算,构建超低延时、高吞吐量的大数据实时风控平台。

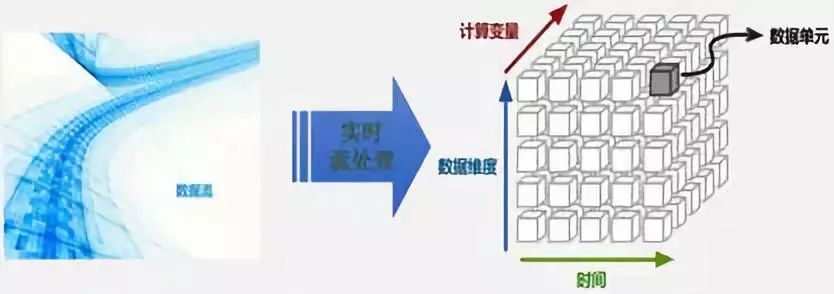

图2:极速数据流处理引擎

大数据风控平台创新性建立双模型风控引擎,进行专家规则模型和机器学习模型的自动化部署和并行运行。风险机器学习模型以真实样本数据不断自我训练和优化,与风险专家经验规则进行互补、印证,提高风险防范的准确性。

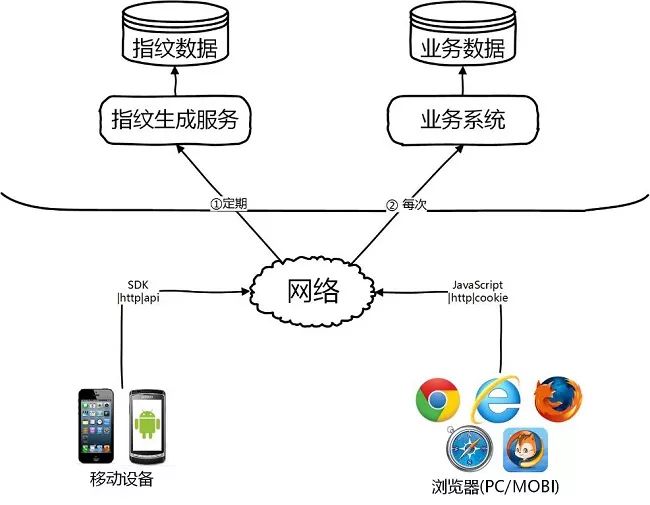

基于大数据风控平台,成都农商银行建立了企业级可信任环境。通过算法为每个用户的每一个操作设备建立全球唯一的设备ID,即设备指纹,精确分析出用户与设备、用户之间的关联关系和用户的恶意行为。设备指纹技术与地理位置服务(LBS)结合构建企业级可信任环境,进行风险的精准识别的同时,在可信环境保护下裁剪安全认证操作,极大提升用户体验。

图3:设备指纹技术

(二)大数据反欺诈风控应用

依托企业级大数据平台,锻造和提升风险控制核心能力,形成覆盖农村金融业务事前、事中、事后全流程的风险控制体系。

1.事前全方位评价和预测风险

在移动互联网时代,金融机构新业务、新产品创新不断。业务未动,风控先行,在新业务开展之前,通过大数据风控平台建立各个业务场景的风险模拟模型,提前预知新业务潜在的风险点,制定风险应对策略。通过大数据风控平台的海量数据建立的评价分析模型,对每一个客户及客户行为进行多维画像、绘制关联关系图谱,从而达到全方位风险评价,提前预测、事先防范客户风险。

2.事中风险实时监测和决策

风险事件的实时监测和决策是大数据风控体系的核心应用。通过大数据流处理技术实时计算用户交易和操作行为的近千项指标体系,从时间、数据、计算变量3个维度刻画全面的客户画像和客户行为轨迹。用户的任意操作或交易行为都将与客户画像、客户行为轨迹数据、风险行为特征数据库进行匹配,实时监测用户的异常行为。大数据风控平台并发触发专家规则模型和机器学习模型,通过实时风控引擎在毫秒级下达放行、阻断、预警的处置决策。

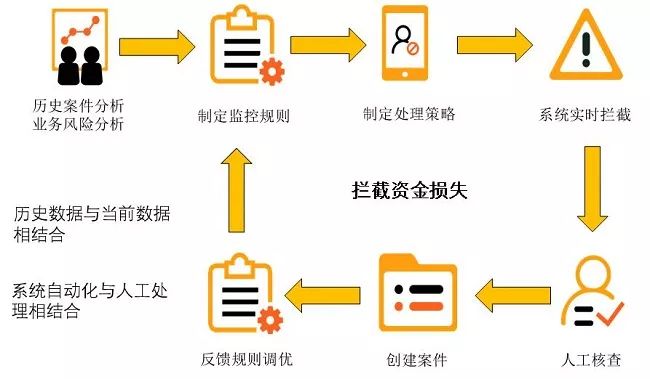

3.事后闭环处理风险

通过大数据风控平台的管控和稽查审计应用,分析风险数据及关联数据,及时管理和控制风险案件和关联风险案件,并对风险案件进行严格稽查和审计,形成风险防范闭环。通过对风险案件的关联分析和挖掘,全面排查遗漏风险,并用分析结果强化风险特征,不断调整风险规则模型的参数阈值,让风险规则模型自适应优化升级。

图4:大数据反欺诈风控流程

四、主要应用场景和成效

成都农商银行借助大数据流处理、设备指纹、机器学习建模等技术,为行内各渠道提供实时的大数据交易反欺诈服务。一是通过融合内外部数据,依据设定的相关规则、模型和响应策略对交易过程中存在的风险交易等进行筛选、甄别、预警和管理,嵌入线上线下各类业务场景,覆盖全行各交易渠道、各个业务节点。已具备从事前、事中、事后各阶段进行风险侦测、识别和处理的能力,通过实时、准实时、离线等方式获取客户用于欺诈分析的各类数据信息,并在交易过程中进行风险特征分析及风险预警,同时能对预警的风险交易进行直接干预。二是提供基于交易信息、注册信息、监测规则信息、案件信息等信息的多角度、多维度报表功能,清晰的反映业务风险全貌,供风险管理决策和模型调优参考。

图5:大数据风控业务架构

截至当前,基于大数据风控平台的成都农商银行大数据交易反欺诈系统已分批接入POS、移动收单、直销银行、网上银行、移动银行、自助设备、柜面、信贷、信用卡进件、村镇银行等各个业务渠道,有效覆盖注册、登录、开户、各类转账、境内外取现、刷卡消费、扫码支付等重要业务场景。在毫秒级实时预警交易风险和阻断欺诈交易的技术能力支撑下,已累计为超过2000余万笔交易提供反欺诈实时监测服务,实时告警和阻拦多起虚假注册、伪卡、洗钱、盗卡盗刷、撞库、批量注册、电信诈骗、名单管控等风险。通过大数据交易反欺诈服务的全渠道落地,弥补了客户安全意识普遍较低的短板,有效保护客户的账号和资金安全;同时有效降低异常交易如“薅羊毛”、“试刷”等给银行和客户带来的不必要损失;更加是严格遵守监管要求,实时预防如“蚂蚁搬家式地下钱庄”、境外超额取现等风险。

五、总结与展望

成都农商银行大数据驱动风控模式的实践表明,以信息科技赋能风控体系,探索发展金融风控智能,是进一步推动风险管理创新升级的有效途径。同时,也为中小金融机构特别是农村金融机构更加有效地构建适合自身需要的智能化风控体系提供了值得借鉴的宝贵经验:

一是丰富数据来源,夯实数据质量。在合法合规前提下,整合监管数据、欺诈数据、同业共享数据等外部数据源,在交易数据之外采集各类行为数据,丰富自身风控大数据类型和维度,这将极大提高风险分析评估效果准确性。同时深入推进数据治理,建立并实施覆盖各业务条线的数据标准,实现多源数据汇聚和有效整合,保证数据的准确性和一致性,为智能化风控建设提供坚实基础。

二是优化管理体系,风控嵌入业务。推构建风控智能相适应的管理体系,着力去除部门壁垒,打破不同业务条线、不同产品、不同地域之间分割管理的格局,真正将风控平台提供的技术能力充分应用到各类业务流程和应用场景中去,充分发挥科技赋能的价值。

三是锤炼专业团队,深化技术创新。打造即懂风控又懂科技的复合型人才队伍,提升自主创新和吸收引进后再创新能力,探索应用机器学习、生物识别等技术手段,深入挖掘风控大数据中隐含的规律和模式,进一步提升风控模型能力,拓展应用场景。