时间: 2019-01-03 09:09 浏览次数:122 来源:未知

“2018金融科技发展论坛暨第三届中国金融科技创新大会”定于10月12日—13日在北京万寿宾馆召开。论坛以“新科技·新金融·新动能——推动金融科技发展,助力实体经济腾飞”为主题,届时将邀请国内外知名专家学者、金融机构负责人、金融科技企业家等嘉宾到会发表主题演讲,并于现场发布《中国金融科技发展概览》。本次论坛开展的“2018中国金融科技创新榜”案例征集活动,收到了来自金融机构和金融科技服务商提交的136个案例。

中国金融科技创新大会已成功举办两届,大会立足国内,放眼全球,聚集行业热点,已成为金融科技业界理论研究、趋势探讨、案例推介、成果分享、应用指导和业务对接的交流平台,对于推动我国金融科技的理论研究和业务创新有着积极意义。

以下为众安科技参评案例展示:

一、项目背景

众安信息技术服务有限公司(以下简称“众安科技”)于2016年11月2日开业,是众安在线财产保险股份有限公司旗下的全资子公司。众安科技是一家专注于区块链、人工智能、大数据、云计算等前沿技术研究的科技类公司,汇聚行业内的顶尖科研人才,并结合自身行业经验的积累,向普惠金融和健康医疗等领域输出科技产品和行业解决方案,助力众安内部及外部合作伙伴创新、创业孵化。

某持牌消费金融机构在2017年正式营业后,与众安科技进行深入业务交流和技术验证后达成合作,由众安科技为该持牌消费金融公司进行科技赋能,致力为该持牌消费金融公司打造具有“互联网+金融”特色的、为用户提供针对性服务的消费金融产品及创新型消费金融服务。

二、方案策略

该持牌消费金融机构作为非银行类金融机构有其特有的模式:互联网渠道合作模式、自主获客的自营模式。众安科技基于以上两种模式为该持牌消费金融机构提供两套解决方案,整体提高业务创新效率,同时实现降低运营成本。

互联网渠道合作模式

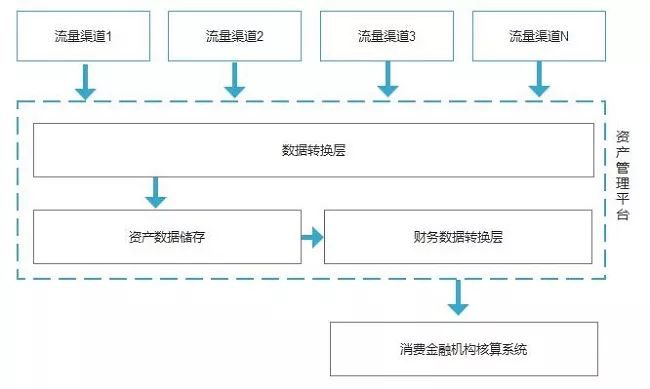

在互联网渠道合作模式方面,通过搭建新的资产管理平台,统一对接该持牌消费金融机构的资产流量渠道,解决业务发展初期获客来源问题以及业务凭证自动生成问题。

流量渠道将借款数据以文件形式上传至文件服务器,再由资产管理平台的数据转换层进行文件获取、识别、清洗、转换等加工处理,生成标准的资产数据进行落地存储;再于D+1针对资产数据从业务层面数据转换为财务核算数据,同步至该持牌消费金融机构的核算系统生成对应的会计凭证。

以上模式的重要优势在于,一方面客户可在不需要进行主要系统改造的情况下快速接入流量渠道支持业务快速拓展;另一方面,通过自动转为核算数据提供会计凭证生成依据,无须人工介入做账,极大地提高了财务记账效率。

统一归集详尽的用户借款信息

统一管理用户的还款计划

自主获客的自营模式

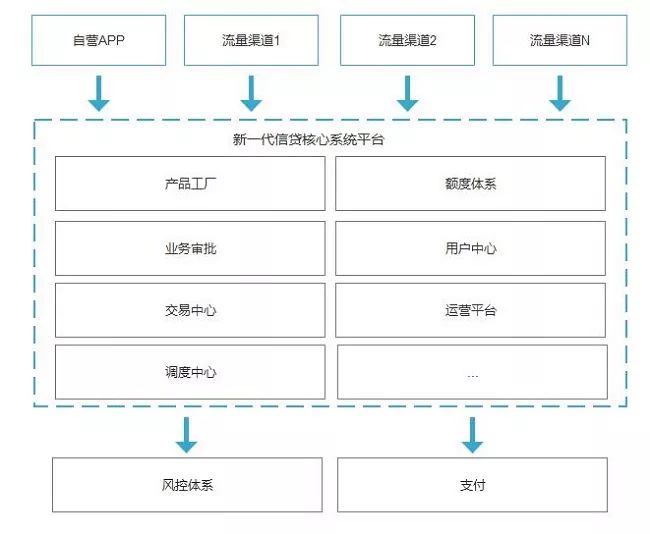

自主获客的自营模式信息化系统建设方面,通过搭建新一代信贷核心系统平台及自营App,解决业务产品上线周期长、配置复杂的状况。

全新建设的自营渠道App与新一代信贷核心系统平台无缝对接,并与该持牌消费金融机构其他外围系统进行集成对接。

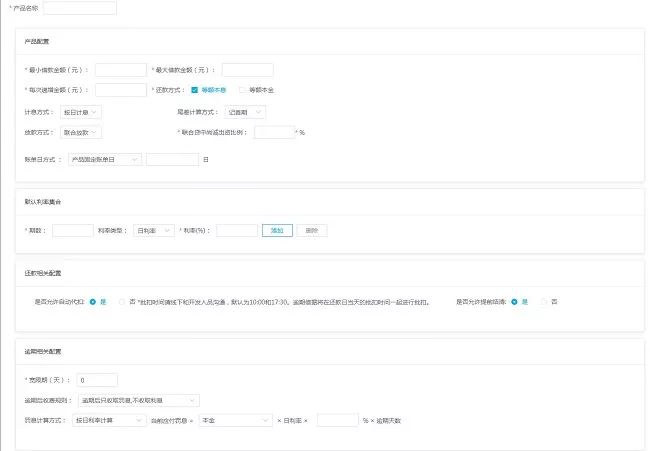

产品工厂:新一代信贷核心系统平台支持自定义产品属性,如放贷资金方(联合放贷、独立放贷)、产品借款额度范围、产品还款方式支持、逾期计算等,并自动在自营App展示已定义的产品供借款用户选择。通过产品工厂业务产品多样化支持,不同的借款客群适配,达成快速提升业务产品上线效率的目的。

通过产品工厂快速进行产品配置

根据产品工厂定义显示多种还款方式供用户选择,并且自动根据逾期配置显示对应的逾期天数、逾期费用等相关信息。

多种还款方式选择

逾期天数查看

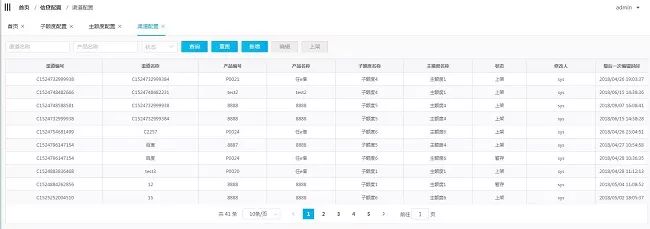

额度体系:以产品+渠道维度关建立额度层级映射系,通过三个层级的额度管理达到对不同流量渠道下的客户的共享额度及独立额度进行统一管理,减少同一借款用户多次重复借款造成的信用及合规风险。

完备的额度体系管理

业务审批:一方面与风控体系进行实时交互,根据风控输出的内容流转至不同的功能页面;另一方面管控因系统信息变更(如产品变更)而发起的人工审批流程。合理管控整体的业务流转流程及信息变更。

自营App借助于OCR扫描及人脸识别技术提高借款用户信息录入效率及控制反欺诈风险:

OCR扫描身份证信息

人脸识别技术验证活体

用户中心:以用户为维度查看关联信息,通过用户身份信息可查询当前用户所有渠道的借款数据、额度使用情况及银行卡信息,实时监控用户信息的异常情况。

交易中心:支持市场主流还款方式(如等额本金、等额本息、等本等息等),由App端借款用户自主选择。发生还款时根据本金、利息、服务费等优先级设定自动冲销并更新对应的还款计划表。提供用户多样化的还款方式选择,贴合借款用户实际诉求。

运营平台:提供资产数据的管理和查询,及系统用户维护管理及用户权限定义等功能。持牌消费金融机构可根据实际业务运营情况定义不同权限下的系统用户进行业务作业。

三、项目成果

众安科技在3个月内,为该持牌消费金融机构搭建并上线资产管理平台,同时搭建并上线自营App及新一代信贷核算系统平台。并在半年内快速接入包含小米金融、百度金融等6家流量渠道,极大地丰富了该机构的获客来源。截至2018年8月上旬,单一渠道日均放款量已超过800万。

四、方案前景

在监管利好政策的影响下,持牌消费金融机构得益于场景、风控等各项能力的提升,持牌消费金融机构未来将会有更好更合规方向的发展。本方案着重于解决持牌消费金融机构在获客、交易、财务、风控等各个环节所面临的效率及合规问题,帮助持牌消费金融机构提高IT服务效率及业务快速拓展,提高其核心竞争力,具有向同类持牌消费金融机构普遍推广的价值。