时间: 2017-07-19 11:15 浏览次数:81 来源:未知

图片来自网络

图片来自网络把手环绑在狗上增加健康指数,保险公司会知道吗?

无人驾驶汽车诞生后,车险还会存在吗?

消费金融井喷发展,金融公司难以解决的风控问题,保险能解决?

你以为只是在讨论保险问题时,其实在讨论着医疗健康、无人驾驶和消费金融等问题。在7月15日举行的朗迪金融科技峰会上,来自中国及全球各国的2000多位行业决策者与意见领袖分享了其对金融科技领域的最新洞察与观点。

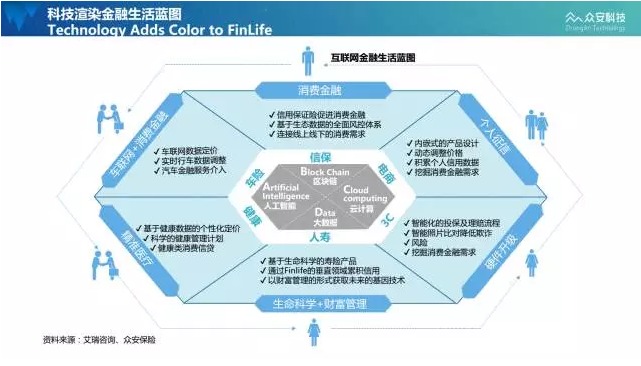

众安科技CEO陈玮则对保险科技开宗立意地表达这一观点:保险生态圈正跳出原来的边界,迅速和其他生态圈进行融合,而科技带来更低成本、更有效率的连接。举个例子,保险生态圈和消费金融圈的融合正在发生。

归纳一下陈玮演讲的部分内容和观点:

先了解几个数据:根据艾瑞咨询的报告数据,截至2016年底,个人短期消费信贷的规模约为5万亿,预计到2020年,我国个人短期消费信贷的规模将超过12万亿;互联网消费金融占比快速提升,2017年互联网消费金融的贷款余额将超万亿,预计2020年规模将超过4万亿。这得益于互联网和智能设备的发展和普及,使得消费金融的业务模式得到极大丰富。互联网从客户、产品、服务、业务流程和风控模式等各个方面颠覆了传统的消费金融,降低了消费金融的门槛。

保险科技在消费金融里不只是承担风险转移角色。

互联网消费金融带给大家不一样的体验在于它非常的高频发生,它的风控能力可能跟传统的金融都有大量不一样的地方。保险在互联网消费金融里,承担了两大角色:一是大家都知晓的风险转移的角色,比如众安保险对消费金融提供了信用保证保险,这个保险针对信贷风险转移上发挥了巨大的作用。二是数据聚合的作用,这也是保险在现在互通互联的时代里承担的更重要角色。科技使得保险机构在收集采集大量对消费金融有关系的数据时采集成本更低,你会发现在消费金融的风险控制领域,因为保险拥有更多数据,风控可以做得更灵活和深入。从这个角度,保险是消费金融价值链运行的保障。

保险为何能迅速地进入各个生态圈?因为技术。

保险科技进入的领域不只有消费金融,过去四年,保险科技快速进入了电商、OTA市场、医疗健康等领域,甚至在我们的出行、社交平台中也会经常看到保险的场景。

在这背后,云计算带来的计算能力的提升、大数据带来的动态定价和风控提供了基础。这也带来了保险科技在这几年得到了快速发展。根据2017年埃森哲保险业技术远景报告,87%的保险公司认同技术不再是线性方式突破,而是呈指数级突破;86%的保险公司认为他们要保持竞争优势必须加快创新步伐;96%的保险公司认为数字化生态系统对保险业将会带来影响。CB insights的数据显示,保险科技融资速度不断加快:从2011年至今,每季度保险科技类交易的数量已增长六倍以上。

把手环绑在狗上增加健康指数,保险公司会知道吗?这些技术会告诉你答案。

列举几项可能会对未来的保险产生很重要的影响的技术。

区块链:区块链的应用能整合多渠道的客户信息,实现客户账户统一管理及数据共享。每一家企业都把数据作为自己的核心资产,而区块链可以整合不同主体间的数据,让数据共同存在在区块链里面,进行一定信息流动和互动。在这个过程中,它能够保证数据的私有性和安全性。

人工智能:人工智能技术能够替代人工完成理赔、用户服务等环节,降低成本,提高效率。不过一家企业没有底层的数据,但要发展人工智能的能力,这是要打问号的。所以应用人工智能的企业要有数据采集以及数据分析平台,当你有了大量的数据之后,才是构建模型的过程。

大数据:保险公司拥有大量用户数据,大数据分析有助于保险公司更好地把握客户需求及风险情况,推进精准的产品设计、定价、核保和营销。比如健康保险不需要消费者提交体检报告才给出保费报价,保险公司可以通过智能设备收集个人体征数据,如果你带一个手环,每天坚持运动,根据这些运动数据,健康保险的定价就会相对会低。但是你千万不要把手环绑在狗身上,保险公司的大数据风控分析完全可以区分出来。

云计算:保险未来“以用户为中心”导向的产品开发、营销及服务运营,对支持系统的可延展性及优化升级能力有较高要求,云计算平台能承载快速增长的海量产品及用户数据,并以低成本快速实现系统及应用平台优化升级。以众安保险为例子,众安保险是国内第一家将系统放在云上的金融公司,实现了最高一天2亿的订单处理量。这样的计算和处理速度才能让保险应对不同场景和生态的需求。

物联网等:物联网应用可以增加用户互动途径,推动新保险产品设计,同时能够持续跟踪监测用户及财产状态,将保险业务范围从承保延展到增值服务。

基因技术:在健康险种会越来越普及,基于基因技术可以辨别用户的发病风险,推进更加精准高效的产品定价与核保,并向客户提供有针对性的疾病预防/监测等服务等。

无人设备:无人机在保险领域主要表现在查勘定损方面,既能够有效指导客户开展灾前预防,应付突发灾难,及时赶赴受灾现场,也可以保护查勘人员的安全,降低人工成本,并通过无人机设备和计算机的连接,更精准、更全面地对损失进行评估。目前无人驾驶汽车非常火热,那无人驾驶汽车的面世会让车险无需存在吗?应该说,其有望大幅减少机动车事故率,但无论无人驾驶还是有人驾驶,汽车总归是有所有权归属,那么车险就会随时而生,只是车险的评估维度会发生很大变化,或许这又是一个技术带来的巨大市场。

保险和其他生态的融合一直在潜移默化地发生。未来三年,互联网上很多行为都跟保险有关。保险不应只是产品,还应是服务,当中科技无法缺席。