时间: 2019-05-17 17:58 浏览次数:120 来源:未知

经过几百年的发展,银行已经成为现代社会最重要的行业之一。然而在移动互联网时代,古老的银行们似乎有些掉队。那么在未来银行会变成什么样子?会被取代吗?作者莱特·金在书里给了一个很好的答案。

我们先来看看未来的银行是什么样:

在未来,你可以随时对着家里的智能音箱或手机用声音支付下单,完成购物;当你走进一家奶茶店,你的手机会告诉你如果此时少喝一杯奶茶,按照这个趋势,你年底的出国旅行购物预算将翻番;当你进入一家特斯拉专卖店,内嵌在你的智能眼镜中的银行软件就会根据你的购买行为、财务状况等综合判断告诉你是否买得起这辆车,或者在未来什么时候可以买。

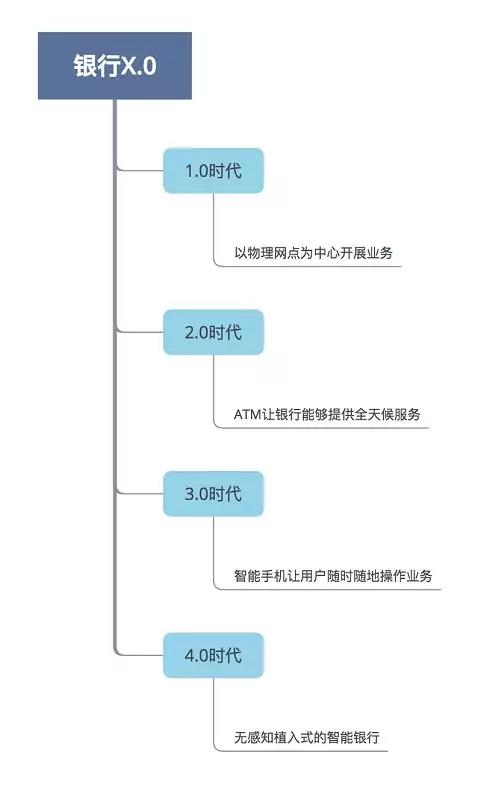

莱特·金(Brett King)是图书《Bank4.0》的作者,同时也是Moven银行创始人。之前曾写过Bank2.0、3.0,该系列在银行业获得了不错的反响。这次推出的4.0是作者结合当下技术发展和银行从业经验对未来银行形态给出的一些预测。既然我们要重点聊4.0,先简单回顾下已经经历过的1.0、2.0、3.0(之前了解的读者可直接跳过)。

银行每次重大变革的背后都是技术驱动

从1.0到2.0再到3.0,可以看出每次银行的变革很大程度上都是技术驱动的。现在3.0已经接近尾声,人们也已进入全面的移动互联网时代,几乎所有的业务都已经实现了电子化。随着指纹识别、图像识别等技术的成熟,身份识别难题也的得到了解决。所有这些为即将到来的4.0时代打下了良好的基础。

4.0时代的无感知智慧银行

正如开头中场景描述的那样,作者认为未来银行的形态将是无感知金融,当需要的时候,金融就在手边。也就是说,未来金融不再是高冷范,必然是深入渗透到生活中。以前人们只能在特定的时间到金融机构申请服务,这项服务因为术业专攻而显现条块分割状态,但未来的金融必然是融合的,以用户为核心,围绕着生活的场景一站式服务。

在3.0时代,我们已经完成了金融业务电子化的转变,中国作为电子支付最先进的国家,人们已经习惯了没有现金的生活。但在4.0时代,金融业务电子化还远远不够,电子支付只是改变了交易形式,没有改变行为。什么是改变交易行为呢?

举个例子:

微信红包出来之前人们只有在过年、结婚等少数场景会使用红包。红包功能出来后每天人们都会在群里发红包、抢红包。也就是说一个快捷实时方便的嵌入到聊天场景的金融服务改变了人们发红包的行为。

但如果按照3.0时代的思维来设计这个功能,它可能是这样的:忽然想发个红包,先点击红包功能,手机跳转到银行App,输入收红包人的ID,输入金额,输入收红包人的开户行……等待24小时。如果是这样还会有多少人用红包功能。

当然这只是举例,在4.0时代智慧银行远不止如此,5G、VR、指纹识别,人脸识别等这些只是技术手段,这些技术可以帮助银行获取更多用户信息,让银行更加了解用户。在这基础上给出用户建议,鼓励用户储蓄或消费才是智慧银行的关键,也是Bank 4.0时代的核心。

银行应该怎么办?

在布莱特·金看来,今天的银行业必须要转向从传统的网点提供产品转向提供体验。在未来银行和技术体验相关性越来越大,比如亚马逊的声控技术和增强现实眼镜等等。随着智能设备越来越丰富、5G传输速率的提升,银行获取到的用户信息种类将愈发丰富,数据量将呈爆发式增长。同时,所有信息的反馈也都将变得实时。这就要求银行有更高的数据承载能力,更快的响应速度。

无感知金融也好、智慧银行也好,无论何种技术都需要银行具备强大的底层数据承载能力。技术从成熟到市场广泛应用还需要一段时间,此时银行应该抓紧完成底层数据建设升级,为未来“开放式银行”做足准备,这样当4.0时代到来时才能从容不迫,自如应对。

来源:偶数科技

特别提醒:如果我们使用了您的图片,或您不希望作品出现在本站,请作者与后台联系