时间: 2019-01-03 09:18 浏览次数:125 来源:未知

“2018金融科技发展论坛暨第三届中国金融科技创新大会”定于10月12日—13日在北京万寿宾馆召开。论坛以“新科技·新金融·新动能——推动金融科技发展,助力实体经济腾飞”为主题,届时将邀请国内外知名专家学者、金融机构负责人、金融科技企业家等嘉宾到会发表主题演讲,并于现场发布《中国金融科技发展概览》。本次论坛开展的“2018中国金融科技创新榜”案例征集活动,收到了来自金融机构和金融科技服务商提交的136个案例。

中国金融科技创新大会已成功举办两届,大会立足国内,放眼全球,聚集行业热点,已成为金融科技业界理论研究、趋势探讨、案例推介、成果分享、应用指导和业务对接的交流平台,对于推动我国金融科技的理论研究和业务创新有着积极意义。

以下为腾讯参评案例展示:

一、案例摘要

灵鲲金融风险监管平台目前已经服务于国家工商总局、北京和深圳金融局等多个省市政府机构,在金融风险防范上取得了显著的成绩。通过和工商总局合作,能有效感知整个互联网的传销态势,通过对3400多家传销平台和3000多万传销参与者分析,已经向工商部门预警了高危传销平台20多家。与北京金融局和深圳金融局深入合作,针对P2P和ICO平台进行专项能力建设,掌握P2P平台2万多家(高危平台占比超过50%)、资金盘等高危金融平台800多家、虚拟币传销平台200多家。

其中最为典型的是于深圳金融办的合作,依托腾讯安全自研灵鲲系统及深圳金融办的整合数据资源,双方正式联合开发基于深圳地区的灵鲲金融安全大数据监管平台,旨在通过金融风险的识别和监测预警,助力地方金融监管,保障金融业务安全,防控金融风险。

二、具体内容

1.案例背景

作为推动金融体系变化的动力之一,金融科技方兴未艾,引起各方关注。它促进了金融创新,提升了人们的金融生活质量,也带来了一些新现象、新挑战。由于技术本身的特点、相关规章制度等内容尚未完善,在传统金融风险的基础上,新的风险也随之而来,从而会影响整个金融体系的稳定。

在此背景下,各方合作治理黑产已成为行业共识,互联网公司也应积极参与治理黑产,尤其是担当起防范用户信息泄露、提高信息系统安全的责任。

2.需要解决的问题及解决方案

我国新兴金融机构数量多、涉众金融风险危害大,地方监管专业人员不足,互联网金融及各类民间金融快速发展,在形成普惠成效的同时也埋下了很多风险隐患。

传统机构监管模式已无法满足“科学防范,早识别、早预警、早发现、早处置”的监管要求,部门联动主要集中在事后处置环节,不具备全域数据、专业技术人才投入受到编制限制、难以大规模部署计算力。

灵鲲平台定位为金融监管科技平台,基于腾讯自有数据及监管单位本地数据实现数据打通,通过对常规金融业务、准金融业务、类金融业务的风险量化指标人工确认后,深度挖掘腾讯储备的金融黑产数据和金融业务风险数据,实现金融安全风险决策引擎模型的初步确认,同时对具体的金融案情进行机器学习并生成风险量化指标,经过人工指标和机器学习生成的指标反复互相校验和优化,稳定后正式上线部署。

平台可锁定监管对象进行监管科技管理,其中实现监测、分析、模型拟定、欺诈定型、监管科技全流程管理; 平台覆盖传统/创新/未知(工具/业态/模式)等金融风险,其中分析方向包括人员流、设备流、信息流、资金流,实现实时监测,实时止损,实时展示数据链接。

目前腾讯金融安全全息大数据监控科技平台,已经实现现金贷、P2P、虚假投资理财预警、金融传销等场景的风险预警,其中主要的风险指标量化包括:信用风险、操作风险、流动性风险、市场风险、法律风险、传播风险、舆情风险等; 其中风险分析还包括宏观风险指标,例如GDP增长率、通货膨胀率、出口变化率、投资增长率、银行存贷款变化、资产价格变化。该平台可同时提供金融风控SAAS服务,服务区域性地方银行、信用社等弱风控能力的金融部门,减少他们的风控成本,助力加快落实普惠金融。

3.案例应用实践及效果;

灵鲲金融风险监管平台目前已经服务于多省市金融办,在金融风险防范上取得了显著的成绩。在深圳,融合腾讯自研灵鲲金融安全大数据监管平台能力和深圳金融办的整合数据资源,基于人工智能的平台识别,基于数据挖掘的多维度信息关联,基于知识图谱的平台风险指数计算,基于涉众人数增长异常规模预警四个方向入手,全面监测互联网上活跃的类金融平台。做到对金融平台的识别全,预警快,真正实现针对非法金融活动的“打早”和“打小”。

与深圳市金融办签署合作协议

与北京市金融局签署合作协议

灵鲲已对深圳25万多家从事金融业务的企业做了初步分析,并对其中的11354家做了重点分析,识别出多家风险企业,针对P2P和ICO平台进行专项能力建设,掌握P2P平台2万多家(高危平台占比超过50%)、资金盘等高危金融平台800多家、虚拟币传销平台200多家。获得了深圳市金融办领导认可。

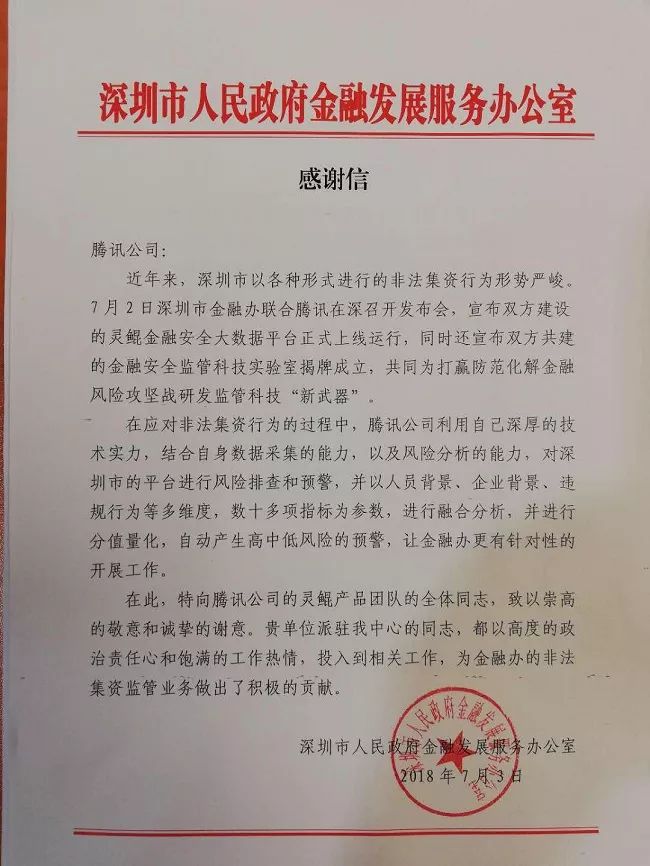

深圳市金融办合作成果

国家工商总局与腾讯公司共同签署网络传销监测治理合作备忘录,成立国家工商总局反传销监测治理基地。依托腾讯安全大数据、核心技术和海量用户优势及深圳市市场监管局丰富的网络数据分析处理经验和前沿的网络固证技术,实现对传销平台的感知发现、预警分析、线索追踪和证据固定。截至到2018年2月28日,已累计发现涉嫌传销组织、平台3534家,活跃参与人数3176万,

腾讯灵鲲金融大数据监控平台同时联合各地工商、公安、运营商等共同打击金融黑产,上报超过5万条线索网站、日拦截传销网站逾1000万,及时帮助挽回消费者潜在损失预计超过500亿。

与工商总局签署合作协议

腾讯灵鲲金融安全平台通过微信小程序、H5等渠道,通过趣味性和科普性结合的思路打造了消费者金融安全教育平台。消费者可通过实时查询、举报等方式排查、识别潜在金融风险平台,并可参与金融科普小游戏,在趣味中学习防范金融陷阱的技能,帮助广大消费者提升金融陷阱识别能力,避免遭受潜在损失。

腾讯灵鲲安全平台小程序

同时,灵鲲金融反欺诈平台目前已经服务于中国银行、招商银行、中信银行、京东金融等百余家银行、支付机构、互金机构、电商、o2o平台,在金融风险防范上取得了显著的成绩。每天预警的欺诈事件达数百万次,涉及资金规模超过10亿元。

4.方案前景

腾讯安全利用自己的AI能力优势,包括70亿个点和1000多亿条边的世界最大的黑产知识图谱,世界一流的安全大数据团队,灵鲲SAAS服务云计算能力在30毫秒内完成,成功克服并解决了现有监管行业“数据、算法、计算力”不足的问题,同时采用基于金融犯罪样本挖掘金融风险并进行数据化、可视化的方式方法,以及建立从监测、分析、模型拟定、欺诈定型的全流程管理,搭建了从数据源管理到风险展示的系统架构.在金融安全方向上,腾讯重点通过能力输出赋能金融行业实现智能监管、智能风控等。

1)在监管科技领域,腾讯构建开放的智能的灵鲲大数据金融监管科技平台,积极和银行业、保险业等伙伴共同对涉众型金融犯罪“打早打小”,保护全体中国金融消费者,护航金融创新,加快推进对普惠金融的执行。

2)在智能风控领域,腾讯基于十九年黑产对抗的技术沉淀,积累了海量的全行业黑产大数据,构建多维度黑产知识图谱,建设了灵鲲金融反欺诈平台,帮助金融机构分析检测业务中的多种欺诈问题,为金融机构提供了包括进件反欺诈、交易反欺诈、营销反欺诈、设备指纹、环境风险感知、反洗钱等产品服务,创新地提供了完整的“事前-事中-事后”风控服务链条,帮助金融机构高效率、低成本地解决金融风控中的痛点需求。