时间: 2019-01-02 17:11 浏览次数:184 来源:未知

“2018金融科技发展论坛暨第三届中国金融科技创新大会”定于10月12日—13日在北京万寿宾馆召开。论坛以“新科技·新金融·新动能——推动金融科技发展,助力实体经济腾飞”为主题,届时将邀请国内外知名专家学者、金融机构负责人、金融科技企业家等嘉宾到会发表主题演讲,并于现场发布《中国金融科技发展概览》。本次论坛开展的“2018中国金融科技创新榜”案例征集活动,收到了来自金融机构和金融科技服务商提交的136个案例。

中国金融科技创新大会已成功举办两届,大会立足国内,放眼全球,聚集行业热点,已成为金融科技业界理论研究、趋势探讨、案例推介、成果分享、应用指导和业务对接的交流平台,对于推动我国金融科技的理论研究和业务创新有着积极意义。

以下为中国太保参评案例展示:

案例摘要:业财一体化是利用计算机技术将业务数据和财务数据融为一体,实现业务流程、财务流程、管理流程的有机融合并支持企业经营决策。在应对市场竞争中,中国太平洋保险主动采用Hadoop大数据平台,应用大数据OLAP多维分析引擎技术,构建了基于大数据的业财一体化分析平台,对业务和财务数据中的40个维度和300个指标进行建模,实现了多维统计报表秒级响应,极大地提升了业务分析效率和分析深度,更好支持业务管理层进行市场资源配置和成本预测,并逐步推广成为太平洋财产险公司精细化的成本管理平台。

1.应用背景

在太平洋财产险公司保费增速和综合成本率双优目标背景下,需要以管理会计的全新视角归集财务成本,保证一线销售资源正本清源、各归其位,协助产险各分公司“看清楚、想明白、做到位”,解决分公司资源“往哪投、投得了、敢于投”的问题。因此,全面实现业财融合,迭代资源配置方式及工具应用成为加强业务筛选、提高成本与效益平衡能力、提升公司核心竞争力的内在需求。

大数据技术日趋成熟,基于Hadoop平台的主流大数据技术提升了大规模数据的并行处理能力。大数据OLAP引擎技术提高了数据建模的维度数量和指标数量,为业财一体化分析提供了更多的视角和更高效的工具。

2.应用要解决的业务痛点

相比于业财一体化运作新要求,传统的数据仓库设施和平台由于本身技术架构的局限性,无法处理快速增长的数据,无法解决不同业务条线的数据孤岛问题,无法满足对海量数据中各类维度和指标进行灵活高效分析的需求,存在分析维度和分析指标偏少,分析时效滞后,分析预见性差以及回溯分析困难的痛点,无法实现业财融合。

3.实现机理

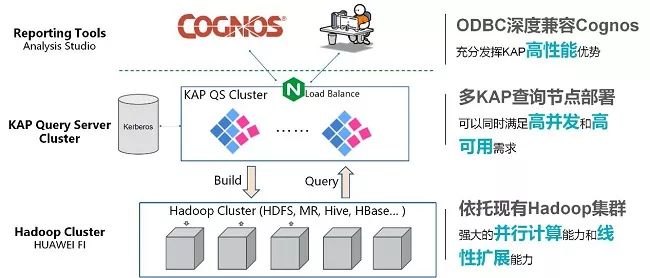

业财一体化分析平台在数据层抽取了太平洋财产险公司3.7亿个保单数据,构建了多层级多维度的业务分析模型,包括40个业务分析维度和300个业务指标,覆盖各种组合统计分析需求。在技术层通过在Hadoop集群上部署了企业级大数据OLAP引擎KAP,通过预计算技术,高效利用Hadoop分布式计算引擎MapReduce或者Spark,批量预计算任意维度组合的分类、汇总统计数据,存储在KAP自带的可靠、高效的列式存储引擎中。同时,向应用层提供支持标准SQL接口的JDBC和ODBC驱动,无缝集成企业已有的BI前端工具,实现对BI前端的查询请求的快速响应。

技术架构

相比原来各业务条线需要多个技术团队开发和管理独立的数据平台,业财一体化大数据平台汇集产险公司所有业务条线的数据,统一数据口径,提升数据质量;KAP友好的管理界面使得仅需少量技术人员便可以方便地对所有分析主题进行开发和集中管理,显著提升了IT效率。

在本案例中部署的Hadoop和KAP等产品均是国产商业软件,拥有良好的本地支持团队,总体上成本较低、部署较快、扩展性较好,为企业构建了一个可控的国产大数据平台应用。

4.解决方案

公司整合来自车险、非车险、渠道、费用、精算、再保等业务财务数据,搭建了一个高性能、高并发、可扩展的业财一体化大数据平台。

(1)通过保单级成本多维构建组合分析,可支持40个维度300个指标构成的固定报表和灵活分析报表。通过维度及成本指标细分,分公司可清晰直观的剖析业务结构,筛选优质业务,结合具体业务目标及市场发展实际情况,有针对性的制定资源投放策略应对市场。

(2)通过引入精算预期赔付率与细分销售跟单费用十个段,引入成本区间分析、费赔相关系数等指标,让业务、财务均能及时清楚地了解相关层级和维度的业务成本结构,明细赔付与费用投放的匹配关系,帮助各层级机构强化对资源配置的管理。

(3)通过销管费控系统打通从销售费用预算管控到实际报销的流程,实现保单级费用险种、渠道等属性自动带入,生成最精准的分险种分渠道报表,破解过去手工指认成本属性的不准确、工作量大且业务认可度低的难题。

(4)通过保单级承保年月分类汇总“切片”,实现期间经营分析,追溯当前利润构成源头,解决经营责任无法回溯分析清晰认定的难题。

5.应用成效

业财一体化分析平台通过企业级大数据OLAP引擎对海量数据进行数据预计算,多维统计分析报表查询响应时效从“半小时”级提升到“秒”级,大幅提升用户分析效率,已初步形成生产力。平台已实现40个维度、300个指标的分析规模,预算端定制报表已实现车险、非车险、农险等定制报表40余张,灵活报表数类。目前系统已开放给1000多个总分公司机构、4000多名分析用户使用,其中车险核心用户1000多人,全司平均使用率67次/人。截至目前,公司相关系数为-0.85,环比去年12月末-0.57,配置能力提升明显,有效解决分公司资源“往哪投、投得了、敢于投”的问题,全面实现业财融合。

6.应用展望

(1)持续拓宽应用领域。业财一体化分析平台将进一步完善非车险、农险相关数据接入,支持全险种主要维度指标的展示与分析。同时,结合公司数据治理要求,集成全司分析报表,拓宽业财融合范围,形成企业级报表平台体系。

(2)提升快速响应能力。进一步提升分析报表运行效率及更新频率,有效助力经营管理驾驶舱实现,提升平台快速响应能力。

(3)客户价值量化分析。通过建立在大数据基础上的全险种投保人、被保险人维度保单成本分析,对客户价值形成有效的量化分析体系,为客户洞见要求提供数据支持。