时间: 2019-01-02 16:38 浏览次数:133 来源:未知

“2018金融科技发展论坛暨第三届中国金融科技创新大会”定于10月12日—13日在北京万寿宾馆召开。论坛以“新科技·新金融·新动能——推动金融科技发展,助力实体经济腾飞”为主题,届时将邀请国内外知名专家学者、金融机构负责人、金融科技企业家等嘉宾到会发表主题演讲,并于现场发布《中国金融科技发展概览》。本次论坛开展的“2018中国金融科技创新榜”案例征集活动,收到了来自金融机构和金融科技服务商提交的136个案例。

中国金融科技创新大会已成功举办两届,大会立足国内,放眼全球,聚集行业热点,已成为金融科技业界理论研究、趋势探讨、案例推介、成果分享、应用指导和业务对接的交流平台,对于推动我国金融科技的理论研究和业务创新有着积极意义。

以下为厦门银行参评案例展示:

一、案例背景

P2P网络借贷作为个人对个人的直接信贷模式,依托国内外广阔的发展前景和互联网创新技术,极大地扩展了民间借贷的范围,丰富了金融服务对象,弥补了传统金融市场定位不足等问题,对实现普惠金融发展具有重要意义。

自2007年国内首家P2P平台出现以后,P2P平台如雨后春笋般涌现,助推了行业的迅速发展。与此同时,在行业发展初期,由于平台资金缺乏第三方监管,普遍存在设立资金池,侵占或挪用客户资金,甚至卷款跑路等恶性行为,极大地损害了投资人利益,积聚了行业金融风险。

为此,央行等十部委及银监等监管部门先后出台《关于促进互联网金融健康发展的指导意见》、《网络借贷信息中介机构业务活动管理暂行办法》(以下简称“暂行办法”)和《网络借贷资金存管业务指引》(以下简称“存管业务指引”)等政策办法,适时引导行业发展的风向标。其中存管业务指引从政策上明确了商业银行与网贷机构开展资金存管业务合作的方案,引入商业银行作为网贷机构资金存管人的业务模式由此应运而生,通过商业银行存管实现客户资金与网贷机构自有资金的分账管理,从物理意义上防止网贷机构非法触碰客户资金,是真正意义上引导P2P网络借贷回归到信息中介、小额分散、服务实体以及践行普惠金融本质的积极尝试。

二、需要解决的问题及解决方案

在强监管的大环境下,部分平台由于业务模式、运营体系、风控管理等方面不规范而逐渐暴露出发展合规的困境,其面临的最大问题即如何保障投资人资金安全。

暂行办法和存管业务指引的印发,使得商业银行与网贷机构进行资金存管合作有了政策支撑,但是在具体的存管业务开展过程中各方依然有着不同的理解和实践。

我行作为较早涉足网络借贷资金存管业务的商业银行,自2015年起开始筹备存管业务,在监管指导下始终以“合规为先、审慎稳健、合理创新、穿透监控”为原则,逐渐建立了成熟、合规的存管业务体系,在产品架构、管理模式、业务场景、风控体系等方面的积极创新和实践,尤其以敏捷开发模式在存管业务中的运用,使得我行在网络借贷资金存管业务上较早破冰布局,并形成了一套完善、高效、安全的存管业务体系。

三、案例应用实践及效果

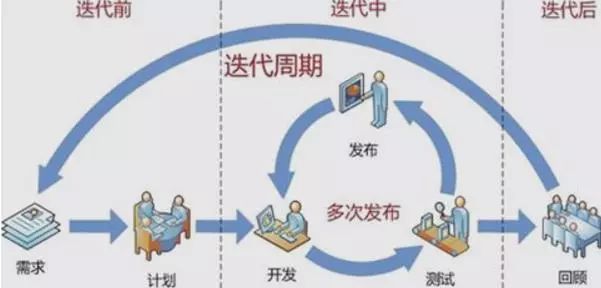

(一)循序渐进,不断创新动态化管理模式。我行在行业内开创性的采用敏捷开发模式,通过行内授权建立对应的管理模式,根据客户的需求为核心,采取迭代、循序渐进的方法进行。一是在产品创设方面,我行网络金融部可以根据掌握到的业务需求,快速推动产品创设,有利于迅速抓住市场机遇窗口,快速进入目标市场;依靠产品创设的敏捷优势,我行得以于2015年《关于促进互联网金融健康发展的指导意见》发布后的短时间内组织产品创设,率先进入网贷资金存管业务领域,并因此得到了早期市场机遇和锤炼存管业务的宝贵经验,对后续业务的发展起到了至关重要的作用。二是在需求响应和开发方面,由于互联网金融行业的业务模式较为多样化,产品需求复杂、变化较快;同时,互联网金融行业作为一个新兴行业,其监管政策和行业环境也处在快速的变化中。在此背景下,作为金融科技产品的提供方,需要具备敏捷的需求响应能力和开发能力。在我行的敏捷管理架构下,网络金融部直接与市场需求进行对接,并通过独立的产品团队和开发团队,针对市场需求和政策环境需求,快速进行产品迭代。我行目前能够实现实时归集市场需求、每周一次版本迭代的敏捷开发效率,能够适应快速变化的行业环境和市场需求,同时能够针对快速变化的行业政策环境,提供快速的调整能力,保证了我行的存管系统功能始终能够紧跟监管政策步伐,保证业务始终合法、合规。三是在业务管理运营方面,由于我行网络金融部直接负责互联网金融产品从产品创设、到需求归集开发、到业务运营管理的全部环节,因此对于业务管理运营中的需求分析更为准确、对风险控制的灵敏度更高。

敏捷开发迭代模型

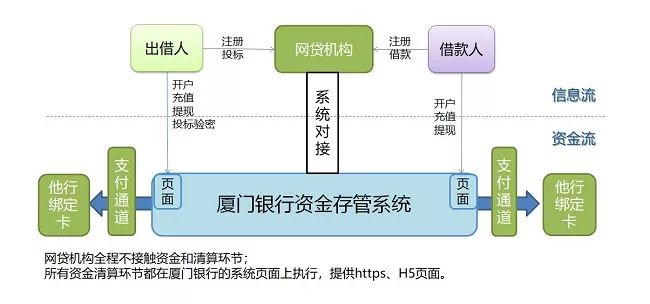

(二)先试先行,积极搭建综合化产品架构。我行早在2015年就率先开始建设网络借贷资金存管系统,在行业初期存管业务起步之时,主动探索行之有效的存管业务模式,并随着行业发展和监管政策变化而逐渐升级完善。一是丰富的功能场景,我行存管系统具备绑卡注册、充值、提现、投标、债权转让、还款、担保代偿、信息查询等功能,综合地为网贷机构提供用于管理投资人、借款人、担保方等各个角色账户资金的系统。二是有力的系统保障,我行存管系统满足GB/T 22239的信息系统安全等级保护第三级等相关标准,并已通过等保三级备案,能够有效保证存管系统安全运行。三是安全的产品结构,目前我行存管系统内除了充值、提现,其他的交易都是在存管系统内部完成的虚拟资金交易,不会产生外部资金流,交易完成以后进行记账、更新用户账户余额并生成交易流水记录,充值通过第三方支付公司的支付渠道,提现通过存管银行的出款渠道统一代付代发。

(三)拥抱监管,严格实行精细化账户管理。我行存管业务采用母实子虚的账户模式,网贷机构的客户须在网贷机构的资金存管汇总账户(母账户)下开立虚拟子账户。一是实体账户,主要包含资金存管汇总账户和平台自有资金账户。资金存管汇总账户以平台名义开立,专门存放与虚拟账户对应的资金,平台无操作权限;自有资金账户由平台定期预存资金,可由平台自由支配。二是虚拟账户,主要包括收入账户、营销款账户、派息账户、代偿账户、分润账户和代充值账户。

通过上述分账管理从源头上杜绝平台挪用客户资金的风险,加强了对资金在交易流转环节的监督,有效防范了网贷机构非法挪用客户资金的风险。

(四)稳中求进,审慎布局流程化风控体系。我行在网贷资金存管业务上,保持着对网贷机构的高标准准入和严格的日常监控。通过与网贷机构的需求对接和系统建设,我行网络金融部的业务管理运营团队能够准确定位到网贷机构业务模式中的经营风险和合规风险,有助于我行精确把控平台准入。同时,我行根据存管产品建设的经验,在此基础上建设了一套快速响应的大数据分析系统,实时监控网贷机构的业务数据,进一步加强了对网贷机构日常业务的管理与监控,保证了存管业务从创设、到开发、到运营过程的全流程合规。

四、方案前景

我行作为较早涉足互联网金融领域的银行,在管理模式上突破性地采用敏捷模式管理方式,将该模式应用到网络借贷资金存管业务的真实场景中,并以此为管理思路逐渐构建出了一套完善、高效、安全的存管业务体系。

在敏捷开发模式下通过行内授权方式,将互联网金融产品的产品创设、需求归集、系统开发、业务管理、业务运营等环节统一归集于专门负责互联网金融产品的一级部门——网络金融部,实现了业务扁平化管理,提升了业务管理效率,为产品的快速创设提供了基础的管理架构支持,同时成为我行率先布局网贷资金存管业务领域的重要原因。

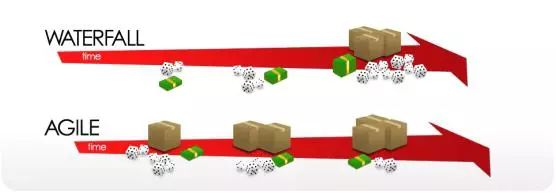

瀑布式开发与敏捷开发对比

在该模式的支持下,存管业务在不断优化发展过程中创设了一套精细化的产品架构体系,我行的存管业务系统能够支持多种业务场景,系统能力强大、运行稳定,能适应业务环境变化迅速、需求多样化的行业特点,在敏捷开发模式的思路和强大存管业务体系的支撑下,在行业内存管业务的发展中也始终保持着领先水准,并于2018年9月5日通过中国互联网金融协会测评,被正式列入存管银行白名单。在未来前景上,也足够相信基于敏捷开发模式的思路将继续发挥其优势,为网贷机构和商业银行的存管业务合作创造更多可能。