时间: 2018-11-26 15:33 浏览次数:161 来源:未知

以下为华夏银行参评案例展示:

一、整体介绍

华夏“龙商贷”产品是华夏银行与腾讯公司在战略合作基础上,针对中小微企业共同研发的纯线上网络贷业务,是双方秉承互惠双赢的合作理念,深化金融科技应用与场景合作的成果。

该产品采用了独立的前沿金融科技风控技术、制定了符合互联网贷款要求的客户准入标准进行客户筛选,在流量入口前置风控、反欺诈管理、风险模型、额度策略等方面保持着技术的先进性。该产品依托腾讯大数据AI等金融科技能力,形成有效的目标客户筛选与导流;并通过以天御反欺诈核心的星云风控平台有效提升贷款审批效率,降低贷后风险。整个业务由华夏银行掌握核心风控环节,由腾讯公司提供技术支持,形成了全流程线上化、自动化操作的特色体系,从申请到放款过程最快5分钟即可实现,真正解决中小微企业融资难、融资慢等问题。

华夏“龙商贷”是腾讯公司助力国内商业银行开展互联网金融业务的首次尝试,也是我行创新金融服务模式、践行普惠金融的典范。该业务自6月份上线以来,截至9月17日,已有4500余名小企业业主申请了该贷款,累计放款19577.90万元。

二、前沿技术的研发与应用

“龙商贷”产品采用了独立的前沿金融科技风控技术、制定了符合互联网贷款要求的客户准入标准进行客户筛选,“龙商贷”风控体系的技术先进性,具体体现在流量入口前置风控、反欺诈管理、风险模型、额度策略等四方面。

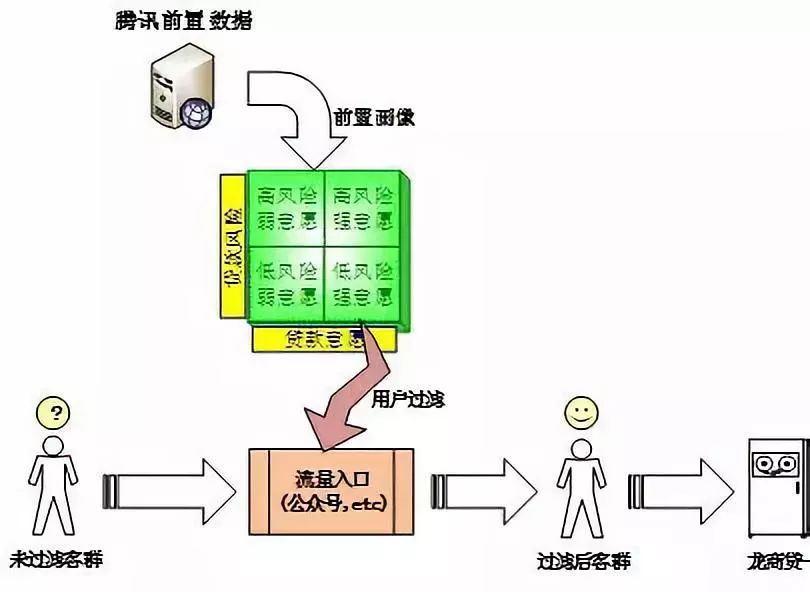

(一)流量入口前置风控

“龙商贷”客群定位于小微企业主或个体经营户,其目标客户筛选主要依靠外部主动导流。通过依托腾讯合作平台沉淀的客户数据,考察用户的社交、支付、交易等,精准定位目标客群,主动推送至“龙商贷”专属公众号,有效控制客群的接入,从而降低前期运营的风险,如黑产攻击等。

(二)反欺诈管理

“龙商贷”使用主动结合被动的方式来实现对风险的防范。 主动防范主要体现在我们对客户来源渠道的选择,前期,“龙商贷”的客户主要来自于腾讯白名单客户。被动防范主要使用反欺诈规则和信用评分来进行。反欺诈规则过滤的主要任务包括,验证客户申请信息真实性、验证申请人身份真实性、检查申请人资质、甄别团伙欺诈。上述过滤有别于传统人工审核信贷方式,主要依靠大数据计算及AI技术,从海量互联网数据中进行逻辑比对,有效防范了肉眼不可见的风险,同时提升了审批效率。以甄别团伙欺诈为例:

带有团伙欺诈性的网络信贷申请,尽管申请资料看起来是完全真实,也是客户本人申请,但此类申请一般都刻意营造比较优秀的申请资料,甚至可能故意保持良好的借贷记录,以提升自己的授信额度。此种情况,传统的规则和信用评分都难以防范。而“龙商贷”有效利用了合作平台积累的大量社交关系数据,结合网络贷款行业的黑名单表现,从而精准定位了有组织、有联系的恶意行为数据,可以识别可疑群体,及早规避风险客户。

(三)信用风险模型

“龙商贷”利用先进的金融科技技术做好网贷平台相应风控规则制定、监控及量化,并适当调整,视需要完成信用评分模型的迭代和部署工作。

(1)模型建立:在风控建模中使用目前行业内比较成熟和具有先进性的主流算法,并通过模型训练,形成信用风险模型。

(2)模型监控:对模型实施监控并根据监控结果及时迭代模型控制风险。模型监控分为前端监控和后端监控。前端监控在于观察申请用户或近期客户的类型与信用评级等模型的开发样本是否一致,并呈现稳定的型态。后端监控主要监控模型的正确性以及变量选择的有效性。

(3)模型迭代:根据模型监测结果,及时调整风控策略。根据贷款表现完成风控策略调整,快速迭代模型并进行优化。

(四)额度策略

额度授信策略主要采用业务需求和信用模型评分相结合的办法,从已有信用分布数据及逾期率的统计结果进行策略模型的设计。额度策略的制定将结合风险模型评分和线上消费水平评估。

三、风险控制的能力及优势

华夏银行依托腾讯庞大的终端用户群体,将云计算、大数据、反欺诈等成熟的互联网金融科技技术运用到网络贷款中,借助腾讯公司的成熟技术手段与客户触达范围优势,开发小微企业客户群体,通过金融科技实现“换道超车”。

“华夏龙商贷”采取了基于大数据的风控体系,较传统信贷专家经验、平衡计分卡等模式,更适用于线上小微贷款场景。该风控体系通过获取大量互联网数据,并进行大数据挖掘、反欺诈规则配置、机器学习建立信用风险控制模型,可以有效控制不良率水平,降低信贷风险。

目前“华夏龙商贷”制定的风险控制策略,结合了风险模型评分和线上消费水平评估,基本思想为拒绝高风险客群体、低风险高消费水平的用户可享有更高信贷额度。

在贷款金额小额的场景下,风险关注点不在于申请人还款能力,更重要的是还款意愿,所以在小额环境下,风控体系主要价值在于反欺诈。龙商贷着重构建了反欺风控规则,反欺诈风险控制能力较强。

四、技术创新对行业痛点的解决及贡献度

(一)解决中小微企业主融资难问题

传统金融仅关注借款企业本身的信用水平和财务状况,容易使具有经营优势但自身资质一般的中小微企业主难以获得融资。而“华夏龙商贷”不是单纯考虑企业自身,而是通过充分分析其网联网经营数据,判断的其上下游交易对手的业务往来延续性,注重从整体供应链的角度对借款的中小微主进行信用评价。

因此,“华夏龙商贷”运用了大数据风控、云计算、人脸识别等先进技术解决了传统银行的风控壁垒,依托金融科技创新,真正将普惠金融普及到传统信贷难以触达的广大中小微企业主群体。

(二)解决中小微企业主融资效率低下的问题

“华夏龙商贷”掌握了有融资需求的中小微企业主在电商平台的真实交易数据和经营状况,并以此作为授信依据,使数据真正发挥出了信用价值。这种大数据授信机制的建立为实现精准化和批量化风险定价提供了可能,打破了一直以来单纯依靠线下审核成本过高、时效性差以及客观性不足等问题。

依托纯线上业务模式,将信贷业务处理速度大幅提升,“华夏龙商贷”整个线上申请和放款过程在5分钟之内即可实现。

(三)解决银行授信风险管控难题

在简单的流程背后,“华夏龙商贷”将多年积累的丰富信贷经验融入最新的科技手段,变“人控”为“机控”。基于银行海量丰富的客户数据,结合多维度客户征信信息,通过建立客户评价筛选模型实现对客户准入的有效把控,以及对大数据最直接有效的运用,将传统人工信贷风险合规把控的各项基本原则,都落实在了产品功能设计之中。 “华夏龙商贷”运用了一些列核心关键技术和能力,提升了传统商业银行在客户身份识别、风险管控、贷后管理和远程服务等业务流程的综合能力,在行业内具有很高的示范价值。